企業(yè)經(jīng)營(yíng)分析報(bào)告樣本

報(bào)告期間:20**年 *月,單位:元

§1 背景概述

作為數(shù)據(jù)分析師,我們對(duì)公司的經(jīng)營(yíng)數(shù)據(jù)進(jìn)行了詳細(xì)分析。本文將基于提供的數(shù)據(jù),識(shí)別當(dāng)前公司在財(cái)務(wù)、采購、銷售、庫存等方面的異常情況和潛在風(fēng)險(xiǎn)。

§2 總體情況

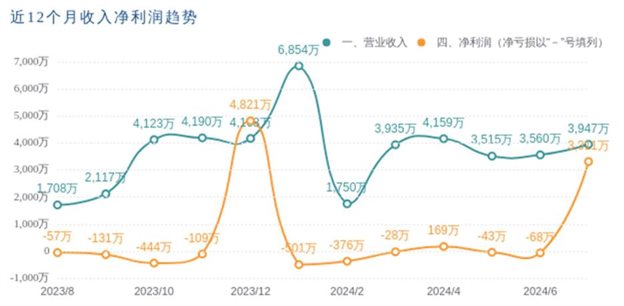

● 本期營(yíng)業(yè)收入為 39,473,709.19元,同比 138.45%,環(huán)比 10.89%,本年累計(jì)為 277,194,429.37元,本年累計(jì)同比 279.22%,預(yù)算完成率為 0.00%。

● 本期凈利潤(rùn)為 33,113,976.79元,同比-4107.13%,環(huán)比-5002.24%,本年累計(jì)為246,518,122.20元,本年累計(jì)同比-603.44%,預(yù)算完成率為 0.00%。

● 本期費(fèi)用為 49,202,256.6元,同比-24.34%,環(huán)比-63.59%,本年累計(jì)為 86,892,807.84元,本年累計(jì)同比 186.40%,預(yù)算完成率為 0.00%。

● 本期總賬應(yīng)收賬款為 13,716,7918.54元,同比 22.82%,環(huán)比 0.79%。【總賬應(yīng)收賬款/1本期總賬應(yīng)收賬款】

● 本期總賬應(yīng)付賬款為 57,757,085.51元,同比-39.43%,環(huán)比-14.99%。

● 本期總賬存貨為 40,736,851.67元,同比 23.17%,環(huán)比 29.55%。

● 本期現(xiàn)金凈流入為 12,753,456.65元,同比 233.87%,環(huán)比 55.80%,本年累計(jì)為 27,580,700.42元。

● 本期資金為 90,846,917.05元,同比 0.18%,環(huán)比 16.34%。

從近 12個(gè)月收入凈利潤(rùn)趨勢(shì)來看,分析:公司收入呈現(xiàn)快速增長(zhǎng)的趨勢(shì),但凈利潤(rùn)出現(xiàn)大幅下降,這可能與成本控制、費(fèi)用管理等因素有關(guān),需要進(jìn)一步分析具體原因。

§3 財(cái)務(wù)分析

§3.1 利潤(rùn)分析

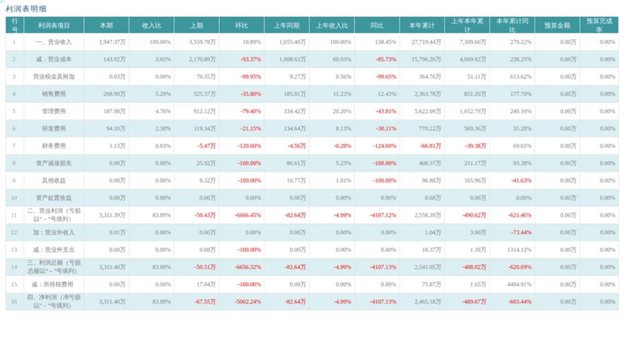

1)營(yíng)業(yè)利潤(rùn): 本期: 33,113,926.35元,上年同期: -826,376.77元,同比: -4107.13%,上期: -504,289.50元,環(huán)比: -6666.45%,本年累計(jì): 255,838,718.54元,上年累計(jì): -49,061,562.50元,本年累計(jì)同比: -621.46%,預(yù)算金額: 0元,預(yù)算完成率: 0.00%。

2)利潤(rùn)總額: 本期: 33,113,976.79元,上年同期: -826,376.77元,同比: -4107.13%,上期: -505,069.60元,環(huán)比: -6656.32%,本年累計(jì): 254,105,499.90元,上年累計(jì): -48,801,633.60元,本年累計(jì)同比: -620.69%,預(yù)算金額: 0元,預(yù)算完成率: 0.00%。

3)營(yíng)業(yè)利潤(rùn)率(營(yíng)業(yè)利潤(rùn)占收入比): 本期: 83.89%,上年同期: -4.99%,同比: -4107.13%,預(yù)算率: 0.00%。

4)稅前利潤(rùn)率(利潤(rùn)總額占收入比): 本期: 83.89%,上年同期: -4.99%,同比: -4107.13%,預(yù)算率: 0.00%。

5)凈利潤(rùn)率(凈利潤(rùn)占收入比): 本期: 83.89%,上年同期: -4.99%,同比: -4107.13%,預(yù)算率:0.00%。

分析:公司營(yíng)業(yè)利潤(rùn)和利潤(rùn)總額出現(xiàn)大幅增長(zhǎng),但凈利潤(rùn)卻出現(xiàn)大幅下降,這可能與成本控制、費(fèi)用管理等因素有關(guān),需要進(jìn)一步分析具體原因。

§3.2 利潤(rùn)結(jié)構(gòu)變動(dòng)分析

1)營(yíng)業(yè)成本占收入比: 本期: 3.65%,上年同期: 60.93%,同比變化趨勢(shì): 大幅下降。

2)銷售費(fèi)用占收入比: 本期: 5.29%,上年同期: 11.22%,同比變化趨勢(shì): 大幅下降。

3)管理費(fèi)用占收入比: 本期: 4.76%,上年同期: 20.20%,同比變化趨勢(shì): 大幅下降。

4)研發(fā)費(fèi)用占收入比: 本期: 2.38%,上年同期: 8.13%,同比變化趨勢(shì): 大幅下降。

5)財(cái)務(wù)費(fèi)用占收入比: 本期: 0.03%,上年同期: -0.28%,同比變化趨勢(shì): 大幅下降。

利潤(rùn)增減變動(dòng)的因素分析:公司利潤(rùn)增減變動(dòng)主要受成本費(fèi)用控制的影響,需要進(jìn)一步分析具體原因。

§3.3 資產(chǎn)負(fù)債數(shù)據(jù)

1)總資產(chǎn)情況:期末余額 406,414,092.20元,年初余額 425,536,816.85元,年初差值-19,122,724.65元,同比-9.23%,同比差值-41,344,527.53元。

2)總負(fù)債情況:期末余額 128,305,136.18元,年初余額 172,411,209.61元,年初差值-44,106,073.43元,同比-22.87%,同比差值-38,036,458.84元。

3)總所有者權(quán)益情況:期末余額 170,808,756.02元,年初余額 179,306,622.42元,年初差值-8,497,866.40元,同比-4.72%,同比差值-45,203,865.43元。

4)資產(chǎn)負(fù)債率:0.32。

5)流動(dòng)比率:1.89。

6)存貨周轉(zhuǎn)率:4.38。

7)應(yīng)收周轉(zhuǎn)率:8.83。

分析:公司資產(chǎn)負(fù)債率處于較低水平,流動(dòng)性較好,但存貨周轉(zhuǎn)率和應(yīng)收周轉(zhuǎn)率需要進(jìn)一步提高,以優(yōu)化資產(chǎn)運(yùn)營(yíng)效率。

§3.4 現(xiàn)金流量情況

1)期初現(xiàn)金及現(xiàn)金等價(jià)物余額為 78,086,950.40元,期末現(xiàn)金及現(xiàn)金等價(jià)物余額為 90,846,917.05元,凈增加額為 12,753,456.65元,同比增加了 233.87%。

2)其中,凈經(jīng)營(yíng)活動(dòng)產(chǎn)生的現(xiàn)金流量為 12,780,040.05元,同比增加了 236.50%;凈投資活動(dòng)產(chǎn)生的現(xiàn)金流量為-20,000.00元,同比減少了 0.00%;凈籌資活動(dòng)產(chǎn)生的現(xiàn)金流量為 12,800,40.05元,同比增加了 236.50%。

3)資金占用情況:應(yīng)收賬款發(fā)生額為 44,273,640.96元,應(yīng)付賬款發(fā)生額為 25,464,847.31元,存貨發(fā)生額為 13,081,013.74元,固定資產(chǎn)發(fā)生額為 40,707.97元。

分析:公司現(xiàn)金流狀況良好,經(jīng)營(yíng)活動(dòng)現(xiàn)金流大幅增加,投資活動(dòng)和籌資活動(dòng)現(xiàn)金流量為負(fù),說明公司可能存在資金支出或投資行為。

§3.5 費(fèi)用情況

1)費(fèi)用率分析

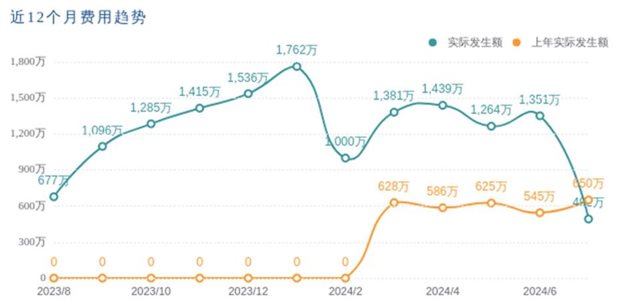

● 總費(fèi)用率:本期總費(fèi)用率:12.46%,上期:0.39%,上年同期:0.39%。

● 銷售費(fèi)用率:本期銷售費(fèi)用率:5.29%,上期:0.11%,上年同期:0.11%。

● 管理費(fèi)用率:本期管理費(fèi)用率:4.76%,上期:0.26%,上年同期:0.20%。

● 財(cái)務(wù)費(fèi)用率:本期財(cái)務(wù)費(fèi)用率:0.03%,上期:0.00%,上年同期:0.00%。

● 研發(fā)費(fèi)用率:本期研發(fā)費(fèi)用率:2.38%,上期:0.03%,上年同期:0.08%。

分析:公司總費(fèi)用率、銷售費(fèi)用率、管理費(fèi)用率、財(cái)務(wù)費(fèi)用率和研發(fā)費(fèi)用率均出現(xiàn)不同程度的下降,表明公司在費(fèi)用控制方面取得了一定的成效。

2)費(fèi)用詳細(xì)情況

● 銷售費(fèi)用:本期:2,088,976.49元,占比 4.24%,上期:3,253,749.16元,環(huán)比-35.80%,上年同期:1,858,073.05元,同比 12.43%,本年累計(jì):23,637,800.74元,上年本年累計(jì):8,511,976.43元,本年累計(jì)同比 177.70%,預(yù)算值:0元,預(yù)算完成率:0.00%。

● 管理費(fèi)用:本期:1,878,958.10元,占比 3.79%,上期:9,121,222.41元,環(huán)比-79.40%,上年同期:3,344,184.18元,同比-43.81%,本年累計(jì):56,220,924.82元,上年本年累計(jì):16,527,874.73元,本年累計(jì)同比 240.16%,預(yù)算值:0元,預(yù)算完成率:0.00%。

● 財(cái)務(wù)費(fèi)用:本期:11,262.29元,占比 0.02%,上期:-54,681.19元,環(huán)比-120.60%,上年同期:-45,608.00元,同比-124.69%,本年累計(jì):-668,081.48元,上年本年累計(jì):-393,809.34元,本年累計(jì)同比 69.65%,預(yù)算值:0元,預(yù)算完成率:0.00%。

● 研發(fā)費(fèi)用:本期:941,028.72元,占比 1.89%,上期:1,193,401.42元,環(huán)比-21.15%,上年同期:1,346,365.94元,同比-30.11%,本年累計(jì):7,702,163.76元,上年本年累計(jì):5,693,617.41元,本年累計(jì)同比 35.28%,預(yù)算值:0元,預(yù)算完成率:0.00%。

● 費(fèi)用總計(jì):本期:4,920,225.60元,占比 9.93%,上期:13,513,691.80元,環(huán)比-63.59%,上年同期:6,503,015.17元,同比-24.34%,本年累計(jì):86,892,807.84元,上年本年累計(jì):30,339,659.23元,本年累計(jì)同比 186.40%,預(yù)算值:0元,預(yù)算完成率:0.00%。

分析:公司各項(xiàng)費(fèi)用均出現(xiàn)不同程度的下降,表明公司在費(fèi)用控制方面取得了一定的成效。

3)部門費(fèi)用 TOP10

從部門費(fèi)用 TOP10來看,前 5大費(fèi)用部門為:

● C***01:1,024,821.65元,占比 20.83%;

● C**00:676,243.86元,占比 13.74%;

● C***03:463,152.33元,占比 9.41%;

● C***13:386,064.54元,占比 7.85%;

● C***02:332,796.13元,占比 6.76%;

● H**08:234,491.11元,占比 4.77%;

● H**04:212,418.75元,占比 4.32%;

● C***11:179,326.65元,占比 3.64%;

● C***04:157,984.57元,占比 3.21%;

● C**50:248,377.58元,占比 5.05%;

● 總計(jì):3,915,677.17元,占比 79.58%。

分析:C***01部門費(fèi)用最高,需要關(guān)注其費(fèi)用使用情況,并進(jìn)一步分析其原因。

4)費(fèi)用明細(xì) TOP10

從費(fèi)用明細(xì) TOP10來看,前 5大費(fèi)用項(xiàng)目為:

● 6601.012運(yùn)輸費(fèi):624,992.48元,占比 12.70%;

● 6604.001.001工資:525,540.03元,占比 10.68%;

● 6601.001.010銷售獎(jiǎng)金:400,891.95元,占比 8.15%;

● 6601.001.001工資:342,624.93元,占比 6.96%;

● 6602.001.001工資:318,946.97元,占比 6.48%;

● 6602.033改擴(kuò)建工程:278,358.24元,占比 5.66%;

● 6601.002差旅費(fèi):261,395.06元,占比 5.31%;

● 6602.011辦公費(fèi):195,843.60元,占比 3.98%;

● 6601.004業(yè)務(wù)招待費(fèi):135,207.80元,占比 2.75%;

● 6604.001.003社會(huì)保險(xiǎn)費(fèi):127,034.99元,占比 2.58%;

● 總計(jì):3,210,836.05元,占比 65.26%。

分析:運(yùn)輸費(fèi)、工資、銷售獎(jiǎng)金是公司主要的費(fèi)用項(xiàng)目,需要關(guān)注其費(fèi)用使用情況,并進(jìn)一步分析其原因。

5)費(fèi)用趨勢(shì)分析

從近 12個(gè)月費(fèi)用趨勢(shì)來看,分析:公司費(fèi)用整體呈現(xiàn)下降趨勢(shì),但在 3月份出現(xiàn)了一定程度的反彈,需要關(guān)注其費(fèi)用使用情況,并進(jìn)一步分析其原因。

§4 銷售分析

§4.1 主要銷售指標(biāo)

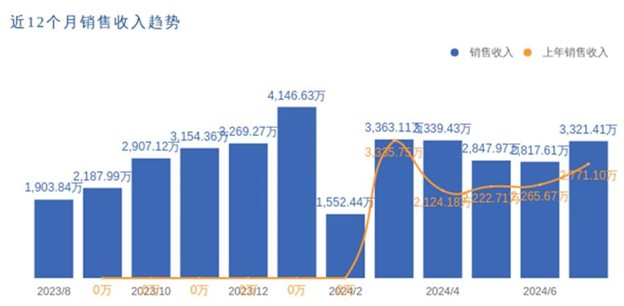

● 銷售收入:本期銷售收入為 33,214,052.45元,環(huán)比 17.88%,本年累計(jì) 213,885,872.18元。

● 銷售數(shù)量:本期銷售數(shù)量為 873,281.90件,環(huán)比 10.73%,本年累計(jì) 5,532,127.98件。

● 銷售毛利:本期銷售毛利為 5,408,428.54元,同比 9.64%,本年累計(jì) 28,806,249.23元。

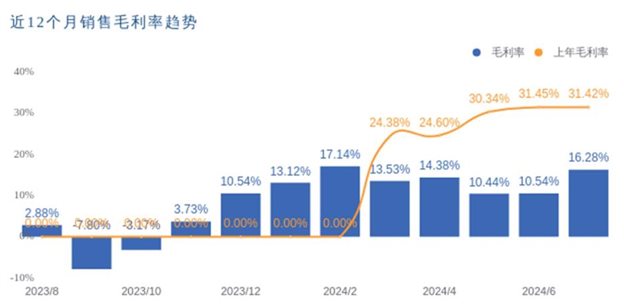

● 銷售毛利率:本期毛利率為 16.28%,上年同期毛利率為 31.42%,本年累計(jì)毛利率為13.47%,上年累計(jì)毛利率為 28.25%。

分析:本期銷售收入和銷售數(shù)量均有所增長(zhǎng),顯示出市場(chǎng)需求旺盛。然而,銷售毛利率有所下降,需要進(jìn)一步分析成本構(gòu)成,以找出毛利率下降的原因。

§4.2 產(chǎn)品銷售 TOP10

從產(chǎn)品銷售 TOP10來看,前 5大產(chǎn)品的銷售情況如下:

● 55*********CB的銷售收入為:9,370,016.04元,占比 28.21%,銷售毛利為:2,522,612.52

元;

● 30*******CB的銷售收入為:4,070,987.72元,占比 12.26%,銷售毛利為:259,623.75元;

● 36*********CB的銷售收入為:3,645,446.39元,占比 10.98%,銷售毛利為:123,618.16元;

● 39*******CB的銷售收入為:2,862,292.05元,占比 8.62%,銷售毛利為:1,134,627.95元;

● 37*********CB的銷售收入為:2,148,329.85元,占比 6.47%,銷售毛利為:760,111.03元;

總的來看,前 10大產(chǎn)品總計(jì)銷售收入為:27,799,408.81元,占總體銷售的比重為 84.28%。

分析:55*********CB產(chǎn)品的銷售收入和銷售毛利均占據(jù)較大比例,顯示出該產(chǎn)品在市場(chǎng)中的競(jìng)爭(zhēng)優(yōu)勢(shì)。其他產(chǎn)品的銷售情況也需要持續(xù)關(guān)注,以保持市場(chǎng)競(jìng)爭(zhēng)力。

§4.3 客戶銷售 TOP10

從客戶銷售 TOP10來看,前 5大客戶的銷售情況如下:

● R**02的銷售收入為:2,751,020.07元,占比 8.28%,銷售毛利為:2,588,247.71元;

● C**07的銷售收入為:1,182,043.24元,占比 3.56%,銷售毛利為:442,578.83元;

● X*62的銷售收入為:1,038,650.72元,占比 3.13%,銷售毛利為:490,046.35元;

● C**48的銷售收入為:963,214.88元,占比 2.9%,銷售毛利為:404,710.55元;

● X**45的銷售收入為:934,871.62元,占比 2.81%,銷售毛利為:518,024.66元;

總的來看,前 10大客戶總計(jì)銷售收入為:10,109,889.00元,占總體銷售的比重為 30.44%。

分析:R**02客戶的銷售收入和銷售毛利均占據(jù)較大比例,顯示出該客戶對(duì)公司的貢獻(xiàn)較大。其他客戶的銷售情況也需要持續(xù)關(guān)注,以保持客戶關(guān)系的穩(wěn)定性。

§4.4 趨勢(shì)分析

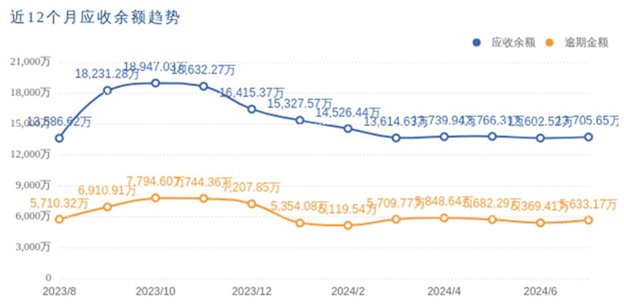

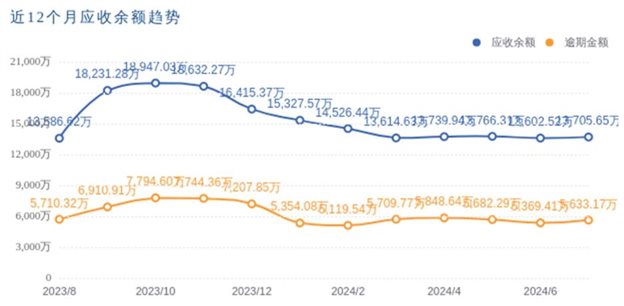

分析:從近 12個(gè)月應(yīng)收余額趨勢(shì)來看,應(yīng)收余額總體呈上升趨勢(shì),需要關(guān)注客戶信用管理和催收工作,以降低壞賬風(fēng)險(xiǎn)。

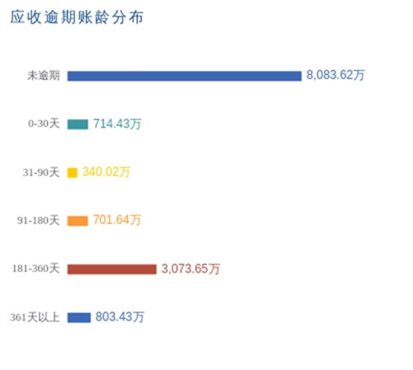

§4.5 逾期賬齡分布

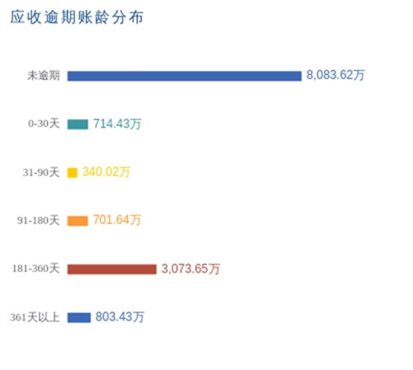

分析:從應(yīng)收逾期賬齡分布來看,181-360天和 361天以上賬齡的應(yīng)收金額占比相對(duì)較高,需要重點(diǎn)關(guān)注這些賬齡的客戶,加強(qiáng)催收力度。

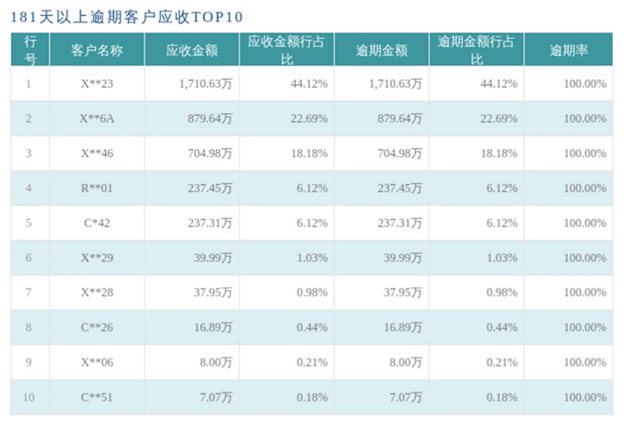

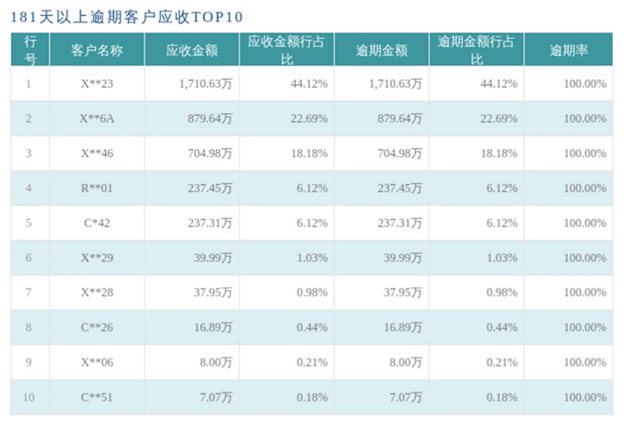

§4.6 181 天以上逾期客戶應(yīng)收 TOP10

分析:181天以上逾期客戶中,應(yīng)收余額最大的客戶是 X**23,應(yīng)收余額為 17,106,269.19元,占 比 30.37%。需要針對(duì)這些客戶制定專項(xiàng)催收計(jì)劃,以降低壞賬風(fēng)險(xiǎn)。

§5 應(yīng)收分析

§5.1 收款、應(yīng)收與逾期情況

本期收款金額:37,766,473.94元,上月收款金額:40,077,698.79元,環(huán)比-5.77%,上年收款金額:23,999,727.00元,同比增長(zhǎng) 57.36%。

期末應(yīng)收余額:137,167,918.54元,上月應(yīng)收余額:136,025,212.08元,環(huán)比 0.79%,上年應(yīng)收余額:111,680,622.75元,同比增長(zhǎng) 22.82%。

期末逾期金額:56,331,702.78元,上月逾期金額:53,694,084.00元,環(huán)比 4.91%,上年逾期金額:51,380,480.08元,同比增長(zhǎng) 9.64%。

逾期率:41.07%,周轉(zhuǎn)天數(shù):123.33天。

分析:本期收款金額環(huán)比有所下降,需要關(guān)注客戶信用管理和催收工作,以提高收款效率。期末應(yīng)收余額和逾期金額有所上升,需要加強(qiáng)對(duì)逾期客戶的催收工作,以降低壞賬風(fēng)險(xiǎn)。

§5.2 客戶逾期應(yīng)收余額 TOP10

從客戶逾期應(yīng)收余額 TOP10來看,逾期余額最大客戶是 X23,逾期金額為 17,106,269.19元,占比 30.37%;第二大客戶是 X6A,逾期金額為 8,511,186.40元,占比 15.11%;第三大客戶是 C**X1,逾期金額為 8,376,346.21元,占比 14.87%;前 10大客戶總計(jì)逾期金額為 51,789,134.49元,占總逾期金額的 91.94%。

分析:X**23客戶的逾期金額最大,需要重點(diǎn)關(guān)注該客戶的信用狀況和催收工作。其他客戶的逾期金額也需要持續(xù)關(guān)注,以降低壞賬風(fēng)險(xiǎn)。

§5.3 業(yè)務(wù)員逾期應(yīng)收余額 TOP10

從業(yè)務(wù)員逾期應(yīng)收余額 TOP10來看,逾期余額最大業(yè)務(wù)員是張三,逾期金額為 53,104,231.88元,占比 94.27%;第二大業(yè)務(wù)員是 CM**57,逾期金額為 2,785,589.40元,占比 4.94%;第三大業(yè)務(wù)員是 S017,逾期金額為 1,564,197.57元,占比 2.78%;前 10大業(yè)務(wù)員總計(jì)逾期金額為 60,565,626.76元,占總逾期金額的 107.52%。

分析:張三業(yè)務(wù)員的逾期金額最大,需要關(guān)注該業(yè)務(wù)員的客戶信用管理和催收工作。其他業(yè)務(wù)員的逾期金額也需要持續(xù)關(guān)注,以降低壞賬風(fēng)險(xiǎn)。

§5.4 趨勢(shì)分析

分析:從近 12個(gè)月應(yīng)收余額趨勢(shì)來看,應(yīng)收余額總體呈上升趨勢(shì),需要關(guān)注客戶信用管理和催收工作,以降低壞賬風(fēng)險(xiǎn)。

§5.5 逾期賬齡分布

分析:從應(yīng)收逾期賬齡分布來看,181-360天和 361天以上賬齡的應(yīng)收金額占比相對(duì)較高,需要重點(diǎn)關(guān)注這些賬齡的客戶,加強(qiáng)催收力度。

§5.6 181 天以上逾期客戶應(yīng)收 TOP10

分析:181天以上逾期客戶中,應(yīng)收余額最大的客戶是 X**23,應(yīng)收余額為 17,106,269.19元,占比 30.37%。需要針對(duì)這些客戶制定專項(xiàng)催收計(jì)劃,以降低壞賬風(fēng)險(xiǎn)。

§6 采購分析

§6.1 采購指標(biāo)分析

● 采購訂單金額為 14,765,007.33元,環(huán)比-69.74%,同比 106.13%。本年累計(jì)為 126,702,757.10元,本年累計(jì)同比273.73%。

● 本期交易次數(shù): 968次,上月交易次數(shù): 823次,環(huán)比 17.62%,上年交易次數(shù): 652次,同比48.47%。

● 本期入庫率: 77.26%,累計(jì)入庫率: 97.09%,去年入庫率: 98.97%。

● 本期交貨及時(shí)率: 0.0%,累計(jì)及時(shí)率: 0.0%,上年及時(shí)率: 0.0%。

§6.2 采購金額最多的 5 個(gè)物料

● CG***AY: 8,597,379.90元,占比 5.82%;

● BG***AY: 7,963,545.58元,占比 5.39%;

● 37*********CB: 6,164,137.76元,占比 4.17%;

● CG***CY: 5,986,720.00元,占比 4.05%;

● BG3Y: 5,854,840.00元,占比 3.97%;

前 10大物料的采購金額總計(jì)為:52,675,453.90元,總占比為:35.68%。分析:采購訂單金額最大的物料是 CGAY,占比 5.82%,其次是 BG**AY,占比5.39%。前 10大物料的采購金額總計(jì)占比為 35.68%,說明采購集中在少數(shù)幾種物料上,可能需要關(guān)注這些物料的市場(chǎng)供應(yīng)情況和價(jià)格波動(dòng)。

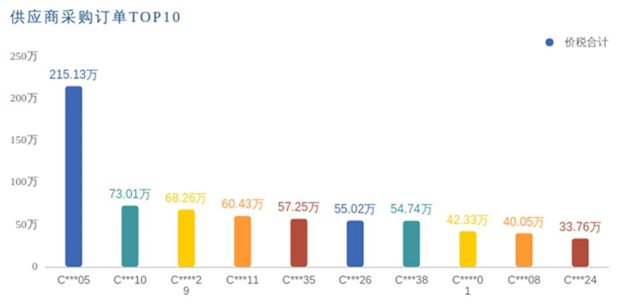

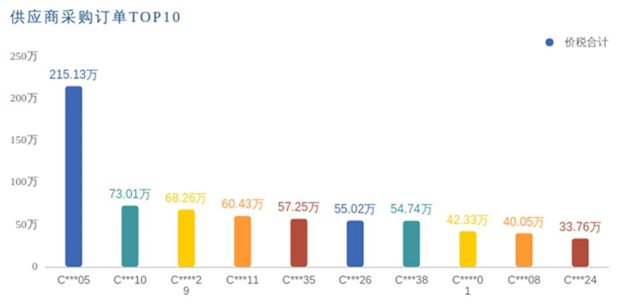

§6.3 采購金額最多的 5 個(gè)供應(yīng)商

● C***05: 2,151,301.48元,占比 14.57%;

● C***10: 730,130.80元,占比 4.95%;

● C****29: 682,550.00元,占比 4.62%

● C***11: 604,329.77元,占比 4.09%;

● C35: 572,493.00元,占比 3.88%;

前 10大供應(yīng)商的采購金額總計(jì)為:6,997,986.45元,總占比為:47.41%。分析:采購訂單金額最大的供應(yīng)商是 C05,占比 14.57%,其次是 C***10,占比4.95%。前 10大供應(yīng)商的采購金額總計(jì)占比為 47.41%,說明采購集中在少數(shù)幾家供應(yīng)商上,可能需要關(guān)注這些供應(yīng)商的信用風(fēng)險(xiǎn)和供應(yīng)穩(wěn)定性。

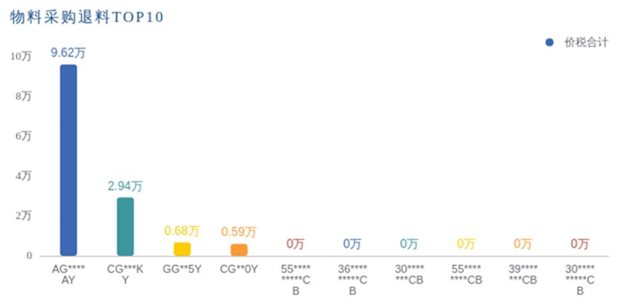

§6.4 采購?fù)肆献疃嗟?5 個(gè)物料:

● AG****AY: 96,179.20元,占比 69.54%;

● CG***KY: 29,376.00元,占比 21.24%;

● GG**5Y: 6,808.00元,占比 4.92%;

● CG**0Y: 5,947.50元,占比 4.30%;

● 55**CB: 0.00元,占比 0.00%;

前 10大物料的退料金額總計(jì)為:138,310.70元,總占比為:100.00%。分析:采購?fù)肆献疃嗟奈锪鲜?AGAY,占比 69.54%,其次是 CGKY,占比 21.24%。退料金

額總計(jì)占比為 100.00%,說明退料主要集中在少數(shù)幾種物料上,可能需要關(guān)注這些物料的采購質(zhì)量和供應(yīng)商的交貨準(zhǔn)確性。

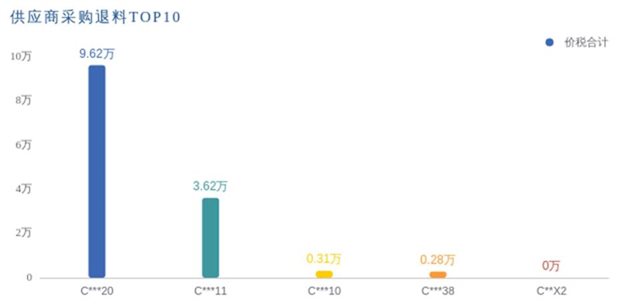

§6.5 采購?fù)肆献疃嗟?5 個(gè)供應(yīng)商:

● C***20: 96,179.20元,占比 69.54%;

● C***11: 36,184.00元,占比 26.16%;

● C***10: 3,120.00元,占比 2.26%;

● C***38: 2,827.50元,占比 2.04%;

● CX2: 0.00元,占比 0.00%;

前 10大供應(yīng)商的退料金額總計(jì)為:138,310.70元,總占比為:100.00%。分析:采購?fù)肆献疃嗟墓?yīng)商是 C20,占比 69.54%,其次是 C**11,占比 26.16%。退料金額總計(jì)占比為 100.00%,說明退料主要集中在少數(shù)幾家供應(yīng)商上,可能需要關(guān)注這些供應(yīng)商的交貨質(zhì)量和供應(yīng)商管理。

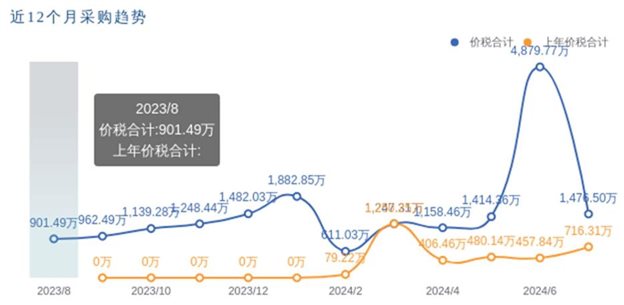

§6.6 采購趨勢(shì)

從近 12個(gè)月的采購趨勢(shì)來看,采購金額總體呈上升趨勢(shì),但在 2024年 6月和 7月有所下降。這可能是因?yàn)榧竟?jié)性因素、市場(chǎng)供需關(guān)系或其他外部因素的影響。

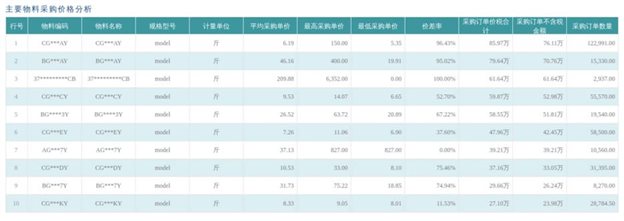

§6.7 主要物料采購價(jià)格分析

分析:采購價(jià)格波動(dòng)較大的物料主要集中在少數(shù)幾種物料上,如 CGAY、BGAY等。這些物料的價(jià)格波動(dòng)可能受到市場(chǎng)供需關(guān)系、原材料價(jià)格波動(dòng)等因素的影響。建議關(guān)注這些物料的價(jià)格波動(dòng)情況,并采取措施降低采購成本。

§7 應(yīng)付分析

§7.1 付款、應(yīng)付與逾期情況

本期付款金額:40,928,404.10元,上月付款金額:43,055,155.37元,環(huán)比-4.94%,上年付款金額:40,693,981.65元,同比 0.58%。

期末應(yīng)付余額:57,757,085.51元,上月應(yīng)付余額:67,945,395.47元,環(huán)比-14.99%,上年應(yīng)付余額:95,354,630.09元,同比-39.43%。

期末逾期金額:51,798,709.85元,上月逾期金額:56,579,709.85元,環(huán)比-8.49%,上年逾期金額:53,812,877.14元,同比-4.07%。

應(yīng)付周轉(zhuǎn)天數(shù):1.63天。

分析:本期付款金額環(huán)比有所下降,但同比有所上升。期末應(yīng)付余額和逾期金額環(huán)比和同比均有所下降,說明公司的付款情況有所改善。應(yīng)付周轉(zhuǎn)天數(shù)較短,說明公司對(duì)供應(yīng)商的付款速度較快,但也需要關(guān)注逾期金額的管理,確保與供應(yīng)商的關(guān)系穩(wěn)定。

§7.2 供應(yīng)商逾期應(yīng)付余額 TOP10逾期余額最大供應(yīng)商是 CX1,逾期金額:25,444,707.14元,占比 47.06%;第二大供應(yīng)商是為CX2,逾期金額:9,418,077.24元,占比 17.42%;第三大供應(yīng)商是 C****56,逾期金額:6,744,780.08元,占比 12.47%;前 10大供應(yīng)商總計(jì)逾期金額:56,579,709.85元,占總逾期金額的 104.64%。

分析:逾期余額主要集中在少數(shù)幾家供應(yīng)商上,需要重點(diǎn)關(guān)注這些供應(yīng)商的信用風(fēng)險(xiǎn)和供應(yīng)穩(wěn)定性,確保及時(shí)付款,維護(hù)良好的合作關(guān)系。

§7.3 趨勢(shì)分析

分析:從近 12個(gè)月的應(yīng)付余額趨勢(shì)來看,應(yīng)付余額總體呈下降趨勢(shì),但在 2024年 1月和 2月有所上升。這可能是因?yàn)榧竟?jié)性因素、市場(chǎng)供需關(guān)系或其他外部因素的影響。

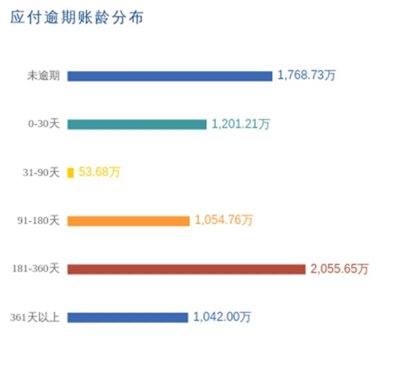

§7.4 逾期賬齡分布

● 0-30天:12,012,116.23元,占比 16.74%。

● 31-90天:5,367,871.19元,占比 0.75%。

● 91-180天:10,547,638.59元,占比 14.70%。

● 181-360天:20,556,459.17元,占比 28.65%。

● 361天以上:10,420,009.34元,占比 14.52%。

分析:逾期賬齡主要集中在 91-360天,需要重點(diǎn)關(guān)注這部分賬齡的逾期金額,采取有效的催收措施,降低壞賬風(fēng)險(xiǎn)。

§7.5 181 天以上逾期供應(yīng)商應(yīng)付 TOP10

181天以上逾期供應(yīng)商中,應(yīng)付余額最大供應(yīng)商是 CX1,應(yīng)付余額:25,444,707.14元,占比35.46%;第二大供應(yīng)商是 CX2,應(yīng)付余額:18,662,562.54元,占比 26.01%;第三大供應(yīng)商是 C56,應(yīng)付余額:6,744,780.08元,占比 9.40%;前 10大供應(yīng)商總計(jì)應(yīng)付余額:56,579,709.85元,占總應(yīng)付余額的 104.64%。分析:181天以上逾期供應(yīng)商中,應(yīng)付余額主要集中在 CX1、CX2和 C56等少數(shù)幾家供應(yīng)商上,需要重點(diǎn)關(guān)注這些供應(yīng)商的信用風(fēng)險(xiǎn)和供應(yīng)穩(wěn)定性,確保及時(shí)付款,維護(hù)良好的合作關(guān)系。

§8 庫存分析

§8.1 庫存期末金額

庫存期末金額為 50,453,511.45元,比上月增加 6.29%,比上年同期減少 11.87%。周轉(zhuǎn)天數(shù)為60.39天,同比增加 8.11%,環(huán)比減少 8.11%。

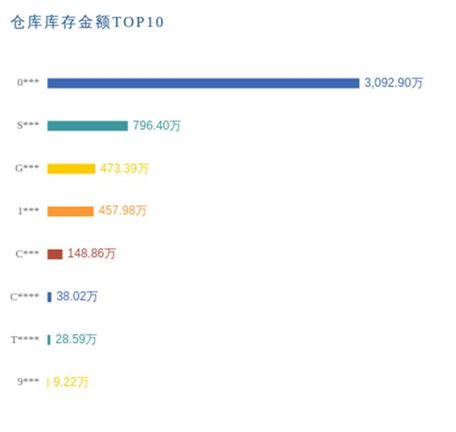

§8.2 倉庫庫存金額 TOP10

期末庫存金額較高的前 3大倉庫包括 0倉庫(金額 30,929,040.47元,占比 61.30%)、S倉庫(金額 7,963,966.71元,占比 15.78%)、G倉庫(金額 4,733,851.82元,占比 9.38%)等,前十名倉庫的總金額為 50,453,511.45元,占總庫存金額的 100.00%。分析:從數(shù)據(jù)來看,0倉庫的庫存金額占比最高,可能需要關(guān)注該倉庫的管理效率以及庫存周轉(zhuǎn)情況。同時(shí),整體庫存周轉(zhuǎn)天數(shù)同比有所增加,可能需要進(jìn)一步分析庫存積壓的原因,并采取措施提高庫存周轉(zhuǎn)效率。

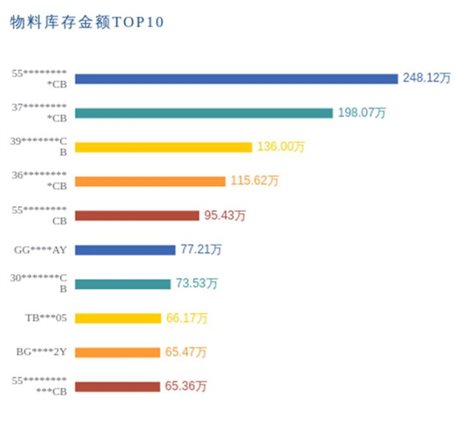

§8.3 物料庫存金額 TOP10

期末庫存金額較高的物料包括 55CB(金額 2,481,243.79元,占比 4.92%)、37CB(金額1,980,735.11元,占比 3.93%)、39CB(金額 1,360,043.52元,占比 2.70%)等,前十名物料的總金額為 11,409,909.05元,占總庫存金額的 22.61%。分析:55**CB的庫存金額占比最高,需要關(guān)注其庫存量以及使用情況,確保庫存不會(huì)過多導(dǎo)致資金占用。同時(shí),整體庫存金額占比較高的物料也需要關(guān)注其周轉(zhuǎn)情況,避免出現(xiàn)庫存積壓。

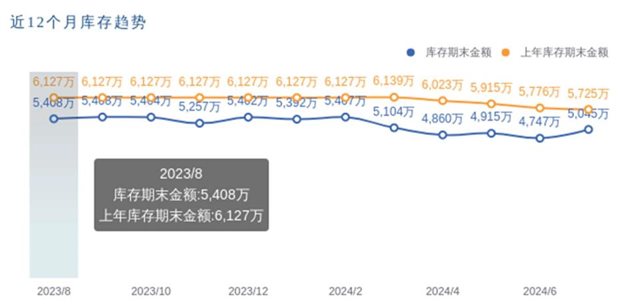

§8.4 近 12 個(gè)月收發(fā)存趨勢(shì)分析

分析:從趨勢(shì)圖來看,庫存期末金額在 2024年 2月達(dá)到最低點(diǎn),之后有所回升。可能需要分析庫存減少的原因,并采取措施提高庫存周轉(zhuǎn)效率。

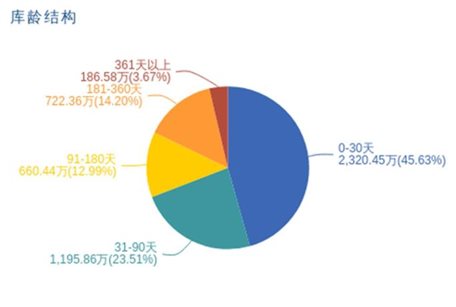

§8.5 庫齡結(jié)構(gòu)分析

● 0-30天:2,320,447.15元,占比 45.63%。

● 31-90天:1,195,858.52元,占比 23.51%。

● 91-180天:660,440.63元,占比 12.99%。

● 181-360天:722,357.26元,占比 14.20%。

● 361天以上:186,577.86元,占比 3.67%。

分析:0-30天的庫存占比最高,說明大部分庫存的新鮮度較高,周轉(zhuǎn)情況較好。但是,也存在一定比例的庫存超過 361天,這部分庫存可能存在積壓風(fēng)險(xiǎn),需要關(guān)注并采取措施處理。

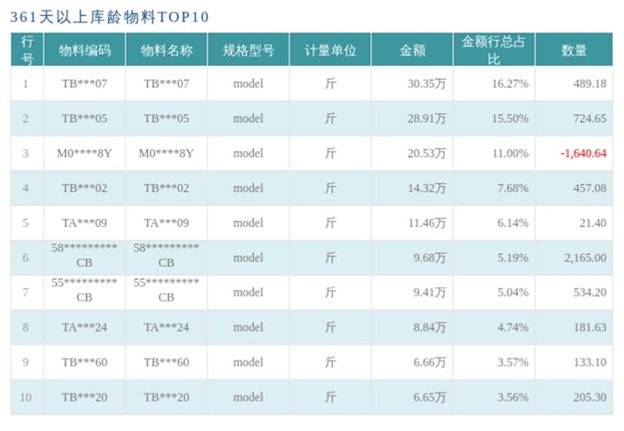

§8.6 361 天以上庫齡物料 TOP10

361天以上庫齡中,期末庫存金額較高的物料包括 TB07(金額 303,515.83元,占比 16.27%)、TB05(金額 289,114.75元,占比 15.50%)、M08Y(金額 205,320.84元,占比 11.00%)等,前十名物料的總金額為 1,865,781.58元,占 361天以上庫齡庫存金額的 100.00%。分析:TB07和 TB**05的庫存金額占比最高,可能需要關(guān)注這些物料的使用情況以及庫存周轉(zhuǎn)情況,避免出現(xiàn)積壓。

§9 生產(chǎn)分析

§9.1 生產(chǎn)訂單分析

共有 4,740個(gè)生產(chǎn)訂單,其中計(jì)劃確認(rèn)狀態(tài)的訂單有 3個(gè),開工狀態(tài)的訂單有 102個(gè),結(jié)案狀態(tài)的訂單有 4,635個(gè)。

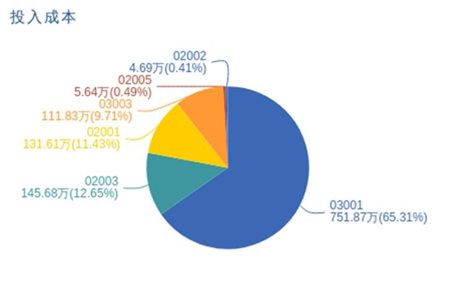

§9.2 投入成本分析

● 產(chǎn)品 03001: 7,518,712.42元,占比 65.30%;

● 產(chǎn)品 02003: 1,456,833.59元,占比 12.65%;

● 產(chǎn)品 02001: 1,316,129.87元,占比 11.43%;

● 產(chǎn)品 03003: 1,118,328.70元,占比 9.71%;

● 產(chǎn)品 02005: 56,360.20元,占比 0.49%;

分析:03001產(chǎn)品的投入成本占比最高,可能需要關(guān)注該產(chǎn)品的生產(chǎn)成本以及產(chǎn)量情況。

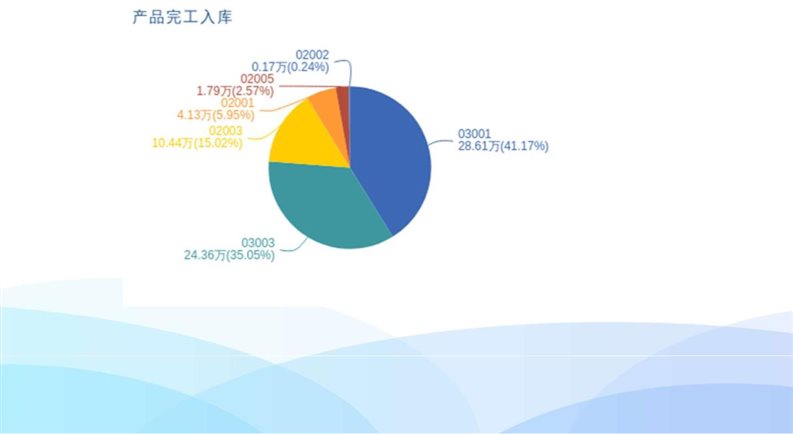

§9.3 產(chǎn)品完工入庫

前 5大完工入庫的產(chǎn)品包括:

中國(guó)領(lǐng)先的大數(shù)據(jù)&商業(yè)智能廠商

● 產(chǎn)品 03001: 286,124.97個(gè),占比 41.17%;

● 產(chǎn)品 03003: 243,596.78個(gè),占比 35.05%;

● 產(chǎn)品 02003: 104,357.18個(gè),占比 15.02%;

● 產(chǎn)品 02001: 41,341.60個(gè),占比 5.95%;

● 產(chǎn)品 02005: 17,852.06個(gè),占比 2.57%;

分析:03001和 03003產(chǎn)品的完工入庫數(shù)量占比最高,可能需要關(guān)注這兩個(gè)產(chǎn)品的生產(chǎn)進(jìn)度以及庫存情況。

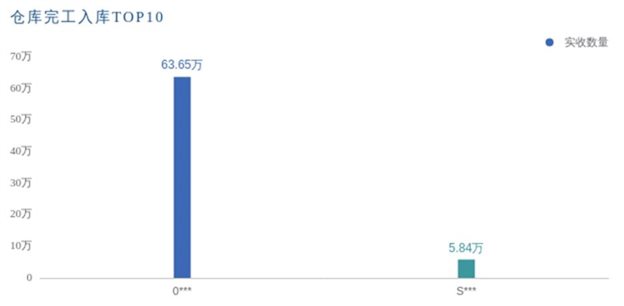

§9.4 倉庫完工入庫

倉庫完工入庫 TOP10中,前 5個(gè)倉庫為:0倉庫: 636,542.32個(gè);S倉庫: 58,381.00個(gè)。

分析:0***倉庫的完工入庫數(shù)量最高,可能需要關(guān)注該倉庫的生產(chǎn)進(jìn)度以及庫存情況。

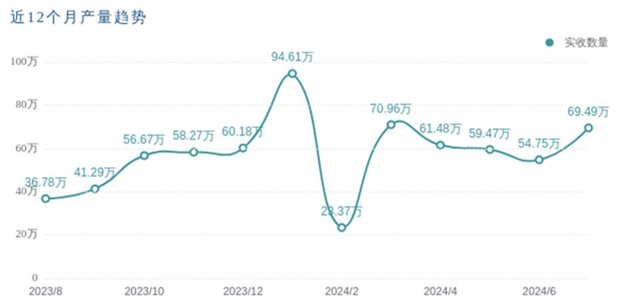

§9.5 產(chǎn)量趨勢(shì)分析

分析:從趨勢(shì)圖來看,2023年 11月產(chǎn)量達(dá)到最高點(diǎn),之后有所下降。需要分析產(chǎn)量下降的原因,并采取措施提高生產(chǎn)效率。

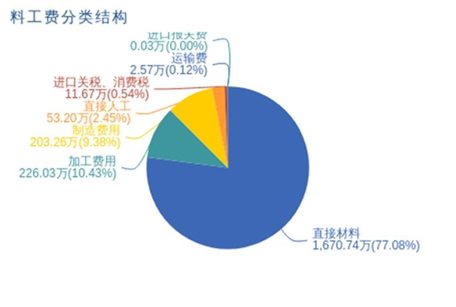

§9.6 料工費(fèi)成本分析

前 5大費(fèi)用成本項(xiàng)目包括:

● 直接材料:16,707,401.41元,占比 77.08%;

● 加工費(fèi)用:2,260,310.51元,占比 10.43%;

● 制造費(fèi)用:2,032,611.25元,占比 9.38%;

● 直接人工:531,968.01元,占比 2.45%;

● 進(jìn)口關(guān)稅、消費(fèi)稅:116,702.41元,占比 0.54%;

分析:直接材料成本占比最高,可能需要關(guān)注原材料價(jià)格變動(dòng)以及采購策略。

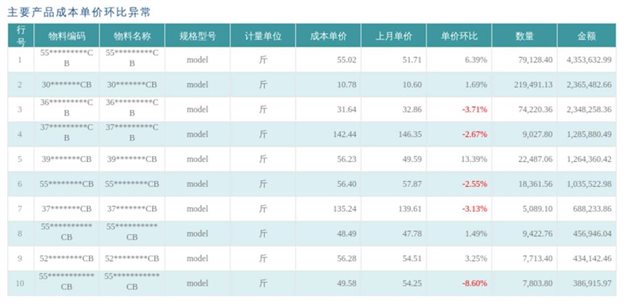

§9.7 主要產(chǎn)品成本單價(jià)環(huán)比異常

分析:主要產(chǎn)品的成本單價(jià)環(huán)比幅度較大的有:55CB產(chǎn)品,本期單價(jià)為 55.02元/斤,上期單價(jià)為 51.71元/斤,單價(jià)環(huán)比 6.39%;30CB產(chǎn)品,本期單價(jià)為 10.78元/斤,上期單價(jià)為 10.60元/斤,單價(jià)環(huán)比 1.69%;39*****CB產(chǎn)品,本期單價(jià)為 56.23元/斤,上期單價(jià)為 49.59元/斤,單價(jià)環(huán)比 13.39%。

需要關(guān)注這些產(chǎn)品的成本變動(dòng)情況,并分析原因。

§10 總結(jié)與建議

§10.1財(cái)務(wù)狀況

● 流動(dòng)比率: 本期流動(dòng)比率為 1.89,說明公司短期償債能力較強(qiáng),但相比年初略有下降。

● 資產(chǎn)負(fù)債率: 本期資產(chǎn)負(fù)債率為 0.32,顯示公司負(fù)債水平較低,財(cái)務(wù)結(jié)構(gòu)較為穩(wěn)健。

● 所有者權(quán)益: 本期所有者權(quán)益總計(jì)為 170,843,766.95 元,同比有所下降,需關(guān)注公司盈利能力對(duì)股東權(quán)益的影響。

● 現(xiàn)金凈流入: 本期現(xiàn)金凈流入為 12,753,456.65 元,同比大幅增長(zhǎng),主要得益于銷售收入的增加。

● 凈利潤(rùn): 本期凈利潤(rùn)為 33,113,976.79 元,同比大幅增長(zhǎng),主要得益于銷售收入的增加和成本控制的提升。

§10.2銷售狀況

● 銷售收入: 本期銷售收入為 394,737,09.19 元,同比大幅增長(zhǎng),顯示銷售業(yè)績(jī)表現(xiàn)良好。

● 銷售毛利率: 本期銷售毛利率為 18.19%,同比有所下降,需關(guān)注成本控制情況。

● 銷售毛利: 本期銷售毛利為 28,806,249.23 元,同比有所下降,需關(guān)注銷售成本控制情況。

● 銷售費(fèi)用率: 本期銷售費(fèi)用率為 5.29%,同比下降,說明公司在銷售費(fèi)用控制方面有所改善。

§10.3應(yīng)收賬款

● 應(yīng)收余額: 本期應(yīng)收余額為 137,167,918.54 元,同比有所增長(zhǎng),需關(guān)注應(yīng)收賬款的回收情況。

● 逾期金額: 本期逾期金額為 56,331,702.78 元,占比為 41.07%,逾期率較高,需加強(qiáng)應(yīng)收賬款的管理。

● 逾期賬款分析: 逾期賬款主要集中在未逾期和 181-360 天賬齡,需關(guān)注這部分賬款的回收情況。

§10.4采購狀況

● 采購訂單金額: 本期采購訂單金額為 14,765,007.33 元,同比下降,顯示公司采購規(guī)模有所縮減。

● 采購成本分析: 本期主要物料采購價(jià)格波動(dòng)較大,其中 CGAY、BGAY 等物料價(jià)格波動(dòng)幅度超過 90%,需關(guān)注采購成本的控制。

● 采購?fù)肆锨闆r: 本期采購?fù)肆现饕性?nbsp; C20、C11 等供應(yīng)商,需關(guān)注采購質(zhì)量和退料原因。

§10.5應(yīng)付賬款

● 應(yīng)付余額: 本期應(yīng)付余額為 77,757,085.51 元,同比下降,顯示公司負(fù)債水平有所下降。

● 逾期金額: 本期逾期金額為 17,662,037.1 元,占比為 22.75%,逾期率較高,需加強(qiáng)應(yīng)付賬款的管理。

● 逾期賬款分析: 逾期賬款主要集中在未逾期和 181-360 天賬齡,需關(guān)注這部分賬款的支付情況。

§10.6庫存狀況

● 庫存金額: 本期庫存期末金額為 50,453,511.45 元,同比有所增長(zhǎng),需關(guān)注庫存周轉(zhuǎn)情況。

● 庫存周轉(zhuǎn)率: 本期存貨周轉(zhuǎn)率為 4.38,顯示庫存周轉(zhuǎn)速度較快,但相比上年有所下降。

● 庫存賬齡分析: 庫存賬齡主要集中在 0-30 天和 31-90 天,需關(guān)注庫存管理情況。

§10.7生產(chǎn)狀況

● 產(chǎn)量趨勢(shì): 近 12 個(gè)月產(chǎn)量呈波動(dòng)趨勢(shì),其中 2024 年 1 月和 2 月產(chǎn)量明顯下降,需關(guān)注生產(chǎn)計(jì)劃的執(zhí)行情況。

● 入庫率: 本期累計(jì)采購訂單入庫率為 97.09%,顯示入庫效率較高。

● 交貨及時(shí)率: 本期交貨及時(shí)率為 0%,需關(guān)注生產(chǎn)進(jìn)度和交貨及時(shí)性。

§10.8總體風(fēng)險(xiǎn)及建議

● 財(cái)務(wù)風(fēng)險(xiǎn): 公司凈利潤(rùn)雖然有所增長(zhǎng),但需關(guān)注所有者權(quán)益同比下降的情況,加強(qiáng)盈利能力的提升。

● 銷售風(fēng)險(xiǎn): 銷售毛利率同比下降,需加強(qiáng)成本控制,提升產(chǎn)品競(jìng)爭(zhēng)力。

● 應(yīng)收風(fēng)險(xiǎn): 應(yīng)收賬款逾期率較高,需加強(qiáng)應(yīng)收賬款的管理,降低逾期風(fēng)險(xiǎn)。

● 采購風(fēng)險(xiǎn): 主要物料采購價(jià)格波動(dòng)較大,需加強(qiáng)采購成本的控制。

● 應(yīng)付風(fēng)險(xiǎn): 應(yīng)付賬款逾期率較高,需加強(qiáng)應(yīng)付賬款的管理,降低逾期風(fēng)險(xiǎn)。

● 庫存風(fēng)險(xiǎn): 庫存周轉(zhuǎn)率有所下降,需關(guān)注庫存管理,提升庫存周轉(zhuǎn)速度。

● 生產(chǎn)風(fēng)險(xiǎn): 產(chǎn)量波動(dòng)較大,交貨及時(shí)率較低,需加強(qiáng)生產(chǎn)計(jì)劃和進(jìn)度管理。

§10.9建議

● 加強(qiáng)成本控制: 通過優(yōu)化生產(chǎn)流程、提高采購效率等方式降低成本,提升銷售毛利率。

● 優(yōu)化應(yīng)收賬款管理: 建立完善的信用評(píng)估體系,加強(qiáng)應(yīng)收賬款的催收,降低逾期風(fēng)險(xiǎn)。

● 加強(qiáng)采購管理: 通過招標(biāo)采購、談判采購等方式降低采購成本,控制采購價(jià)格波動(dòng)。

● 優(yōu)化庫存管理: 建立合理的庫存管理制度,提高庫存周轉(zhuǎn)速度,降低庫存成本。

● 提升生產(chǎn)效率: 優(yōu)化生產(chǎn)計(jì)劃,提高生產(chǎn)效率,確保交貨及時(shí)性。